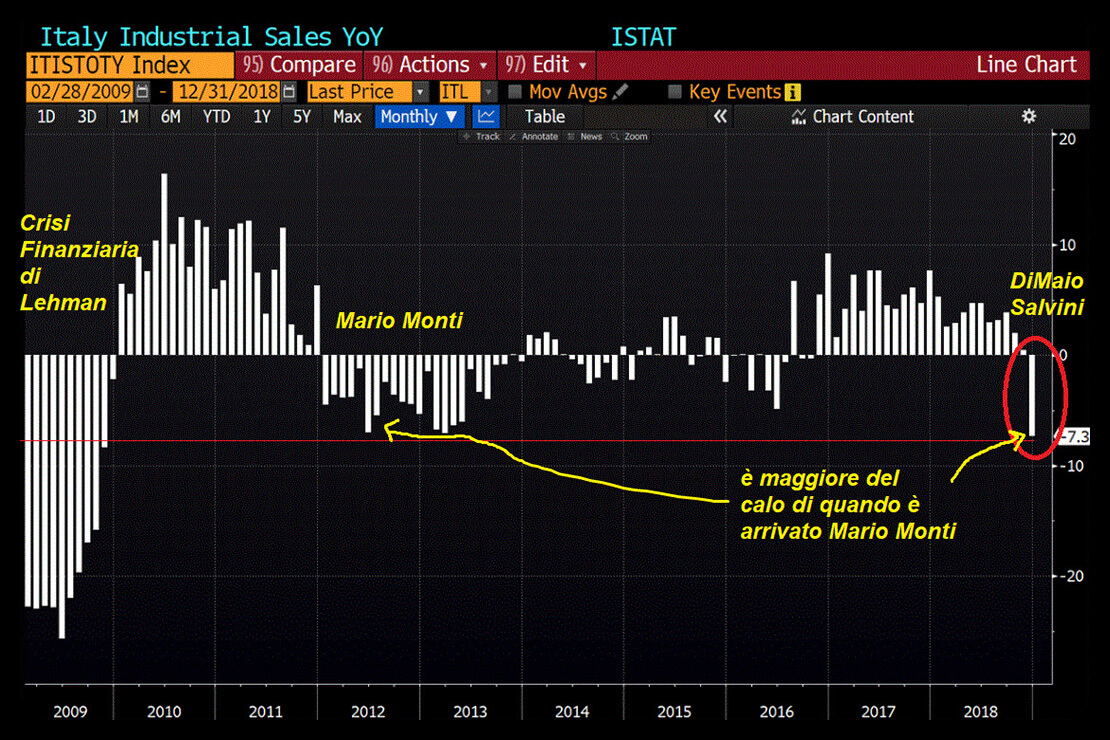

Ovviamente conta anche considerare il contesto che vede un rallentamento brusco dell’export quasi ovunque. Anche in altri paesi del mondo come l’Irlanda, Singapore, Korea e anche in Germania e Olanda si sono visti grossi cali della produzione industriale di recente, ma sono paesi in cui dopo il 2008 la produzione era tornata a crescere di oltre 20%, mentre la nostra era ancora di un 16% sotto i livelli pre-crisi e ora sprofonda di nuovo.

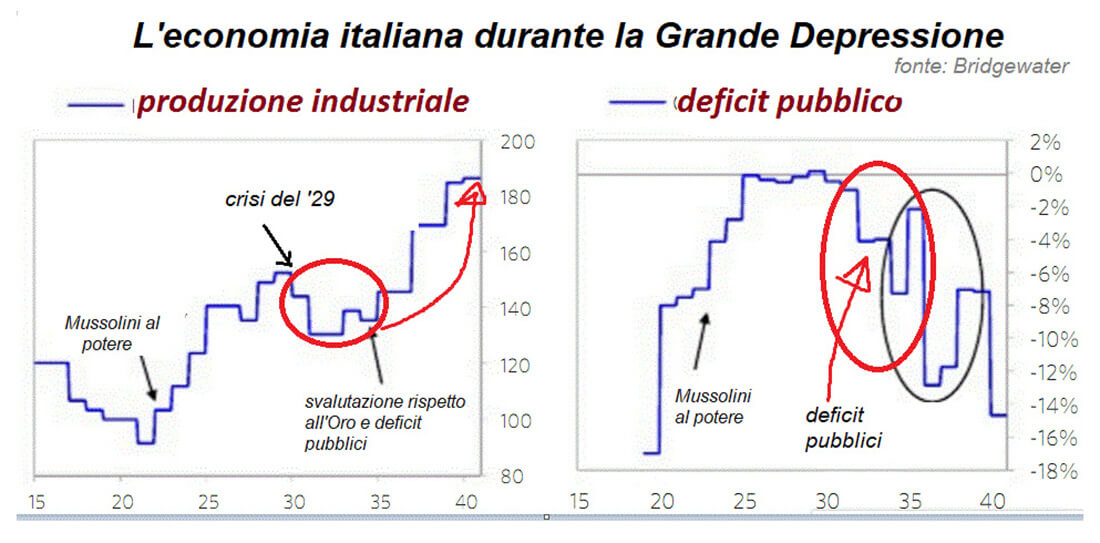

Una produzione industriale che si è ridotta di oltre il 23% rispetto ai livelli di dieci anni fa, del 2008, è qualcosa che è successo solo in tempo di guerra e persino negli anni ‘30 dopo quattro anni era tornata a salire oltre il livello del 1930.

Questo perchè negli anni ‘30 si stimolò con forza l’economia, facendo deficit del 10% l’anno.

Quella che viviamo oggi è una Depressione e ci stiamo abituando al fatto che non si può fare niente, che non si può stimolare più l’economia.

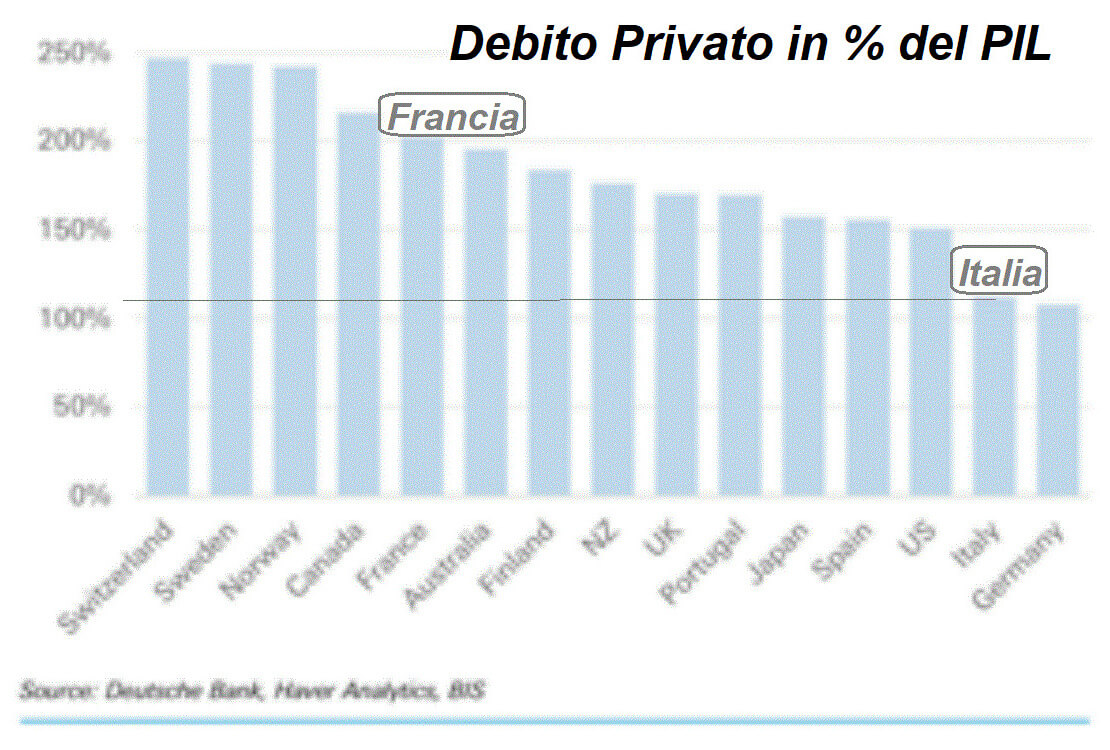

Il reddito pro capite è tornato a quello di metà anni ‘90 e tra le notizie della settimana c’è che la Corea ci ha superato per reddito pro capite, quando ad esempio nel 1990 il reddito pro capite dei coreani era circa un terzo del nostro. Ovviamente ti diranno che il motivo del fatto che siamo in declino da venti anni è che abbiamo speso troppo e fatto troppi debiti, mentre ad esempio gli industriosi coreani hanno risparmiato e sono stati più virtuosi.

Se però si guardano le statistiche, si impara che il debito delle famiglie e imprese coreane è il 253% del PIL, mentre quello delle famiglie e imprese italiane è solo il 169% del PIL (incluse le banche). I coreani sono indebitati di 78 punti percentuali in più più di noi. Ma il debito pubblico? Sicuro, il nostro è il 134% e quello coreano molto basso, il 40% del PIL. Sommando debito pubblico e privato però siamo quasi pari, 293% loro e 303% del PIL noi.

I coreani si sono indebitati più o meno come noi complessivamente, però il loro reddito è più che raddoppiato e il nostro è calato negli ultimi venti anni.

E’ perchè il debito pubblico soffoca, mentre invece il debito privato è innocuo ? Non si direbbe, dato che la crisi del 2008 di Lehman è stata innescata dal debito privato (i famosi mutui per gli immobili e per le costruzioni in USA, Irlanda, Spagna ecc..). Anche la famosa “crisi asiatica” del 1998 per chi la ricorda fu una crisi di debito privato, delle corporations e banche coreane appunto o thailandesi.

Voi direte che comunque il debito pubblico è un problema e noi avendone tanto siamo giustamente puniti. Ma a fianco della Korea c’è il Giappone che ha debito pubblico al 250% del PIL, il doppio quasi del nostro e lo stesso non ha problemi di austerità, disoccupazione e calo del tenore di vita. Anche la Cina ha finanziato la crescita con un’esplosione del debito che è aumentato del 150% del PIL in meno di dieci anni. Nel caso della Cina i governi locali ad esempio, sono indebitati quanto quello centrale e se sommi il loro indebitamento con quello del governo centrale è il doppio della Corea, circa 80% del PIL Poi ci sono le aziende cinesi, molto più indebitate delle nostre. Questo in un paese che ha livelli di export e produzione elevati, ma che in termini di ricchezza e risparmio medi è ancora a livelli sudamericani e certamente inferiore all’Italia.

Che cosa c’è di particolare in Italia ? Proviamo ad approfondire: la differenza tra debito pubblico e debito privato (di famiglie, imprese) è che il primo è sotto forma di titoli sul mercato, mentre il grosso del debito privato è sotto forma di prestiti forniti da banche, in genere locali. In Korea tutte le banche sono rigorosamente coreane, nessuna è controllata da gruppi esteri e quindi i coreani non si indebitano all’estero. Cosa hanno in comune allora Korea, Cina e Giappone che consente loro di crescere sempre senza problemi, nonostante come indebitamento complessivo, pubblico e privato, siano ai nostri stessi livelli ?

Il fatto che il debito lo vendono quasi tutto a se stessi, cioè sono le banche locali che finanziano il governo, o le imprese locali, oppure la Banca Centrale nazionale che compra il debito o le famiglie del paese che se lo comprano. Dato che vendono poco debito all’estero, non sono soggette alle fluttuazioni del mercato e agli attacchi speculativi. Senza contare che non pagano tanti interessi all’estero. Che è invece il caso dell’italia la quale è ”virtuosa” come famiglie, visto che con solo il 46% del PIL di debito sono le meno indebitate del mondo sviluppato. Però paga, da quando c’è l’Euro, decine di miliardi all’anno di interessi all’estero come stato, visto che le famiglie italiane hanno abbandonato i titoli di stato e sono state sostituite da fondi e banche estere.

Perchè allora non possiamo fare come gli asiatici, visto che siamo in surplus commerciale con l’estero (per il 2% del PIL, mentre la Cina ad esempio adesso è solo in pareggio e non ha più surplus estero) ? Le famiglie italiane in particolare sono le più virtuose del mondo industriale, sono meno indebitate di quelle coreane, di quelle giapponesi e anche in Europa sono le migliori. Se confrontiamo gli italiani con i francesi, scopriamo che abbiamo circa la metà del debito delle famiglie e imprese francesi (sempre in % del PIL).

Però il nostro stato da quando c’è l’Euro si è indebitato per centinaia di miliardi con le Banche francesi. Per la precisione al momento hanno 285 miliardi di BTP e fino al 2009 ne avevano il doppio. Questo è curioso visto che la ricchezza privata in Francia non è affatto maggiore che in Italia. Dato però che i francesi non hanno più soldi di noi in banca la cosa in apparenza non avrebbe senso. Dove hanno trovato i soldi le banche francesi per finanziare lo Stato italiano? Sorpresa. Si sono indebitate, molto più delle nostre banche.

Il piccolo segreto che occorre spiegare è che nel mercato finanziario globale di oggi non conta “avere i soldi”, conta indebitarsi ad un tasso di interesse e prestare ad un altro tasso più alto. Le banche francesi hanno a bilancio 8,000 miliardi di euro, più del doppio delle italiane, ma i soldi depositati dai francesi sono un terzo circa, almeno 5,000 miliardi sono debito che raccolgono in giro per il mondo e con cui poi comprano ad esempio anche i BTP. Le banche globali come Paribas o SocGenerale si indebitano ad esempio al 2% da qualche parte del mondo e poi comprano BTP che rendono il 3%. Il mondo finanziario globale si basa questo, che si chiama “arbitraggio”, una piramide di indebitamento sempre più grande e sempre più instabile che ogni tanto provoca dei crac finanziari globali, come nel 2008 o 2011.

Ad esempio la famosa crisi dello “spread” del 2011 fu provocata dall’improvvisa liquidazione di 150 o 200 miliardi di Btp da parte di banche francesi e poi anche olandesi, belghe, tedesche e inglesi.

Questo non sarebbe successo se i titoli fossero stati detenuti da banche pubbliche come in Cina o Giappone o anche semplicemente da famiglie residenti italiane.

In questo modo però, lo Stato italiano negli ultimi venti anni ha pagato centinaia di miliardi di interessi all’estero e una grossa fetta è andata appunto ad esempio alle banche francesi. Per cui lavoratori e imprese in Italia hanno pagato tasse per ripagare banche francesi che si indebitavano da qualche parte nel mondo per prestarli poi allo Stato italiano!

Tutto questo va bene per il mondo della finanza e banche globali, ma non per il cittadino medio italiano.

Cosa ci impedisce allora di finanziarci da soli e cosa ci obbliga a dipendere dal mercato finanziario estero, per cui ci ritroviamo in una situazione in cui il nostro governo è impotente e quando deve fare una manovra discute per mesi di 8 miliardi in più o in meno, spaventato dal fatto che “il mercato” (estero) la prenda male ?

In passato, si ricorderà, in Italia non era così, c’erano banche pubbliche o semipubbliche che finanziavano grandi aziende pubbliche (vedi IRI) che oggi sono state privatizzate, smembrate e vendute all’estero (Ilva, Parmalat, BNL, Alitalia…) e le famiglie italiane detenevano quasi tutto il debito pubblico.

Questo permetteva di ignorare il mercato finanziario estero, ma dal trattato di Maastricht (1992) in poi e soprattutto con la “convergenza” verso l’euro si è imposto di privatizzare banche e aziende pubbliche. In più si è lasciato, anzi si è attivamente promosso un processo per cui le banche hanno assorbito tutto il risparmio degli italiani tramite una miriade di prodotti di “risparmio gestito” che lo riciclano sui mercati mondiali.

La questione che viene spontaneo porsi è allora perchè la ingente ricchezza finanziaria delle famiglie italiane non basti a renderci autonomi dal “mercato finanziario” e perchè dobbiamo dipendere dalle piramidi del debito che costruiscono banche come SocGenerale, Paribas o Deutsche Bank.

Ad esempio gli ultimi aggiornamenti sulla ricchezza finanziaria degli italiani sono che è aumentata negli ultimi dieci anni di oltre 1,100 miliardi ed arriva ora a oltre 4,300 miliardi. Se si guarda alla composizione si nota però che negli ultimi dieci anni le famiglie hanno liquidato 470 miliardi di BTP, sostituendoli con polizze e fondi.

Siamo arrivato al nocciolo della questione: lo Stato oggi può di nuovo offrire, come una volta, alle famiglie italiane un rendimento netto sufficiente a far loro comprare i propri titoli. Questo per due ragioni.

Proprio questo mese è uscito uno studio dell’ESMA (l’Autorithy Europea per il Mercato Finanziario) che quantifica i costi del risparmio gestito in Italia a 8,5 miliardi l’anno (sulla base del fatto che il costo medio annuale di fondi, unit linked, polizze, gestioni patrimoniali e altri prodotti è intorno al 2%). Le famiglie italiane pagano questi miliardi ogni anno ai fondi per fargli gestire i propri i soldi e si fanno prelevare una sorta di “patrimoniale” (se lo stato prelevasse un 1% l’anno sulla ricchezza finanziaria ci sarebbe una rivolta, ma di fatto si paga in media un 2% alle banche da due decenni ormai).

Se i rendimenti delle obbligazioni nel mondo sono elevati questo può funzionare, ma dopo anni di vacche grasse per il mondo finanziario è stata creata una tale piramide di debito globale che per non farla crollare le Banche Centrali tengono i tassi di interesse a zero o vicini a zero dappertutto.

Come tutti sanno infatti, i rendimenti dei titoli obbligazionari nel mondo sono i più bassi della storia, spesso sono a zero e sono persino sottozero (in paesi come la Svizzera, Germania, Austria, Olanda, Svezia…).

Quindi i fondi e il risparmio gestito, a meno di non voler rischiare tutto con le azioni, non sono più in grado di offrire rendimenti, per il semplice motivo aritmetico che quando i bonds in media nel mondo rendono meno del 2%, se i costi per chi investe sono intorno al 2%, allora hai che 2% -2% fa 0%, cioè è impossibile far guadagnare qualcosa a chi ha comprato il fondo.

E’ evidente che oggi siamo quindi in una situazione in cui i risparmiatori italiani, che non ottengono più rendimenti dal loro risparmio investito in fondi in giro per il mondo, potrebbero tornare ai titoli di stato.

I CCT e BTP non sono oberati di commissioni e costi vari che si mangiano i magri rendimenti oggi prevalenti nel mondo. Inoltre i titoli di stato italiani sono gli unici nella zona euro oggi a rendere quasi come l’inflazione, mentre con quelli del nord-europa perdi un 1 o 2% l’anno rispetto all’inflazione.

La conclusione è che comprare un CCT e BTP oggi conviene, perchè l’alternativa, comprare fondi che investono in titoli di tutto il mondo, fa perdere soldi una volta che considerino tutti i costi (che in media si avvicinano al 2% annuo). E non è una situazione temporanea perchè le Banche Centrali di Giappone, USA, UK, Svizzera ed Eurozona non danno nessun segno di cambiare la politica di tassi zero. Infine la liquidità ferma nei conti correnti e nei conti di liquidità delle banche italiane continua a salire perchè gli italiani risparmiano sempre di più ed è arrivata a 1370 miliardi.

L’ostacolo maggiore è la consapevolezza e l’informazione di questa situazione, perchè nessuna banca o promotore consiglia ai clienti di comprare un semplice CCT o BTP, sui quali non ha nessun guadagno e l’industria del risparmio gestito ha moltiplicato le offerte di prodotti di ogni genere.

Tirando le somme, abbiamo visto che in Asia sono indebitati quanto noi, ma gestiscono il debito in casa con vari accorgimenti (uso di banche pubbliche, banca centrale che ricompra il debito, chiusura di fatto al mercato estero). In questo modo, che sia il debito pubblico o privato non frena le loro economie anche quando è pari o superiore al nostro. Quello che fanno gli asiatici però era anche quello che raccomandava Keynes, che per quanto riguarda il denaro e le banche sosteneva che è diverso che per le merci e servizi e deve essere gestite su base nazionale e non ha senso finanziarsi all’estero.

In Italia, avendo una ricchezza finanziaria privata tra le maggiori del mondo in percentuale del reddito e in valore assoluto oltre i 4,300 miliardi, possiamo renderci anche noi autonomi. Il momento storico è favorevole perchè, come si è visto, oggi nel mondo i rendimenti dei titoli sono i più bassi della storia per cui un 2% pulito offerto dal governo italiano diventa appetibile. Per la precisione il governo italiano paga sui titoli a dieci anni intorno al 2,5% per cui se d’ora in avanti emettesse CCT riservati a risparmiatori italiani, con un “premio” che rendano il 2% (ad esempio su scadenza sui sette anni) il suo costo di finanziamento non aumenterebbe.

Dovrebbe però pubblicizzarli con una massiccia campagna di informazione presso le Poste e sui media, per spiegare che nel mondo attuale di tassi vicini a zero lo Stato italiano ti può offrire qualcosa di più e senza i costi aggiuntivi dei prodotti complessi delle banche.

In questo modo il governo italiano tornerebbe a finanziarsi in Italia e comincerebbe a liberarsi dalla dittatura del mercato finanziario che con i suoi attacchi speculativi oggi lo tiene inchiodato. E potrebbe poi mettersi a stimolare e sostenere la sua economia che è in depressione ormai da dieci anni.

(Giovanni Zibordi)